Prisão globalizada

O Juiz Sergio Moro foi mais rápido do que se podia imaginar,

em menos de 24 horas expediu mandato de prisão para o Lula. Nas próximas horas

saberemos como se dará essa prisão.

A menção do descontrolado Ministro do STF, Gilmar Mendes,

dizendo que seria muito ruim para a imagem do país ter que levar um

ex-presidente para a cadeia, queria lembra-lo que na América do Sul já existem

vários deles presos, em sua maioria, pelas mesmas razões que o Lula, ou seja,

corrupção incentivada por ele, e executada por seu braço de negócios escusos a

Odebrecht. Mas se isso não fosse ainda suficiente, A ex-presidente da Coreia do

Sul foi sentenciada culpada por abuso de poder e coerção, levando a uma pena de

24 anos. Tudo isso foi televisado para todo o país.

Parece que o Lula vai resistir a prisão pela “força”. Pediu

para todos os movimentos sociais irem para frente do sindicato formando uma

barreira humana. Imagino que essa decisão foi contra a sugestão de seus

advogados. A partir de agora vai para o campo da batalha física. Não seguiu sua

própria identificação com Tiradentes que se entregou sem lutar. Uma decisão

burra, pois se queria se postar com vítima, agora nem isso terá a seu

favor.

Tenho uma sugestão para o Gilmar Mendes, seja mais inteligente

da próxima vez, se é que isso é possível, e busque argumentos mais

convincentes! Do jeito que a coisa nada, talvez se pudesse criar uma prisão

especializada para ex-presidentes e políticos, uma globalizada. Olha aí uma boa

ideia para um start up! Hahahaha ....

Os dados de empregos não foram muito satisfatórios,

criaram-se 103 mil vagas quando o esperado era de 185 mil, um resultado bem

abaixo como se pode notar na figura abaixo. Como argumentação nesse sentido, as

baixas temperaturas em março podem ter impactado negativamente.

Esse resultado já teve um impacto imediato nas apostas de

elevação de juros pelo FED. No gráfico a seguir, que espelha a probabilidade de

mais três altas de juros esse ano, agora encontra-se em 25%, contra 35% há

alguns dias.

Porém algumas outras informações não parecem indicar

qualquer fraqueza no mercado de trabalho. A taxa de desemprego manteve-se em

4,1%. O participation rate recuou para 62.9%, justificando a estabilidade da

taxa de desemprego. Porém de maior importância é a evolução do custo da mão de

obra, que subiu 0,3% no mês atingindo 2,7% em bases anuais. Relembrando, esse

fator é importante pois indica uma elevação na inflação futura.

Esse resultado global causou um pequeno impacto inicial nos

mercados de maneira geral, sendo que, o maior afetado foi a bolsa americana que

abriu em queda pelas declarações de Trump, sobre um novo aumento na taxação de

produtos de U$ 100 bilhões. Notem que essa guerra comercial está contida entre

americanos e chineses, imagino que a Europa irá se juntar aos asiáticos logo,

logo, basta ser literalmente cutucada.

Uma pressão que se observa nos mercados cambias com a queda

do dólar, tem um fator estrutural mais importante que a lógica na diferença de

juros entre a moeda americana e as outras pertencentes ao grupo denominado de

G7. Os bancos centrais detêm volumes importantes de reservas, que foram

acumuladas nos últimos anos, em função dos balanços de pagamentos. Em passado

recente, com a desvalorização do euro, boa parte dessas reservas migrou para o

dólar, porém a partir de 2017, isso começou a mudar, tomando uma direção

inversa. Como se pode notar a seguir, esse movimento ainda é pequeno, porém, o

que conta nos mercados e a derivada do fluxo e não o estoque, e os montantes

são enormes.

As bolsas de valores estão sendo bastante impactadas pelas

maluquices do Trump. Essas quedas recentes, colocaram a bolsa americana a

níveis interessantes, quando o parâmetro de avaliação é o P/L. Vejam a seguir

que, sobre essa ótica, já não se encontram caras. Vários analistas estão

chamando a atenção para isso.

Na área de análise técnica não tem muito o que acrescentar

das últimas publicações. Com exceção da bolsa americana que apresenta mais

volatilidade, os outros mercados continuam sem definição, isso se chama

correção.

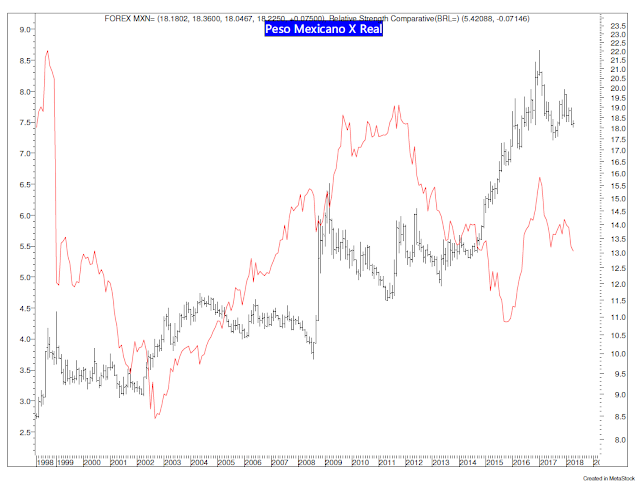

Resolvi postar alguns gráficos, que faz um bom tempo que não

público, onde se compara o real com as moedas de países de características

semelhantes as nossas, em termos de exportações. Essas moedas são o dólar

australiano, o dólar canadense, o peso mexicano, e o rand sul africano. Só para

lembrar os critérios, a linha em preto representa a moeda do país e a vermelha

a cotação relativa entre essa moeda e o real. Se a linha vermelha cai,

significa que o real se desvaloriza, e caso contrário, se sobe, o real se

valoriza.

O primeiro gráfico é do dólar australiano. Notem que entre

1998 a 2003, o real sofreu grande desvalorização, oriundo da liberalização do

câmbio aliado a eleição do Lula em seu primeiro mandato –olha ele ai de novo. Daí em diante, se pode notar claramente uma

tendência constante de queda intercalada por períodos de pequena valorização.

Do pico de alta, essa relação caiu 75%! Mesmo em relação a 2009, onde o real

estava bem valorizado, a queda desse ponto é de 50%.

Em relação ao dólar canadense, as figuras e as conclusões

são muito semelhantes, inclusive as oscilações, uma vez que, a relação entre o

dólar canadense e o dólar australiano mantem uma estabilidade entre si no

tempo.

Em analogia ao peso mexicano, o resultado é bem diferente. Em

relação ao pico o real se desvalorizou 37%. Vejam que depois de 2002, limite

mínimo dessas relações, o real continuou se valorizando até 2012, chegando bem

próximo as máximas anteriores. Desde momento até hoje o real caiu 30%, mesmo

com todo as restrições que o Trump está impondo a seu vizinho.

Essa relação se mostra com características mais próximas ao

peso mexicano. Por exemplo, do pico atingido em 1998 até o momento, o real se

desvalorizou 35%. Entretanto, da melhor cotação do real ocorrida mais

recentemente em 2009, o rand se valorizou 25%.

Eu elencaria duas principais conclusões sobre esses dados:

primeiro que, emergente é emergente, pois relativamente ao australiano e

canadense, o real perdeu muito valor nesses últimos 20 anos, isso também vale

para o mexicano e a moeda sul africana, porem em menor magnitude; segundo que

mesmo dentre os pares mais próximos o real foi uma moeda com pior desempenho,

principalmente depois de 2009, esse é devido ao grande mérito da gestão PT. Não

se pode esquecer que, nesse período os juros locais foram estratosféricos,

assim uma conta de resultado financeiro pode alterar essas conclusões. Porém, o

objetivo de minha comparação é no conceito de paridade de compra, como se

define em economia.

O SP500 fechou a 2.604, com queda de 2,19%; o USDBRL a R$

3,365, com alta de 0,63%; o EURUSD a € 1,2281, com alta de 0,36%; e o ouro a

U$ 1.333, com alta de 0,55%.

Fique ligado!

Comentários

Postar um comentário